那些从高盛跳到监管机构的高官名单

周二,美国明尼阿波利斯联储(Minneapolis Fed)发公告,委任Neel Kashkari为下任主席,明年初上任。

美国明尼阿波利斯联储新主席Neel Kashkari曾任职高盛,美联储的“高盛朋友圈”又添一员大将。高盛的报告成了对美联储动作的“风向标”。

前华尔街大佬们纷纷进驻美国政府机关、监管机构和其他公共部门,似乎已司空见惯,不再成为媒体关注的热点。

今年已经有三位前高盛雇员被委任成为美联储地区主席。到2017年,5位具有投票权的FOMC委员中的4位均出身于高盛。

也许,对于那些想知道美联储利率动向的人来说,不用去钻研耶伦和其他FOMC官员的话语,只需要问问高盛就可以了。高盛最近预计,美联储的加息速度大于市场预期。

以下内容来自高盛报告:

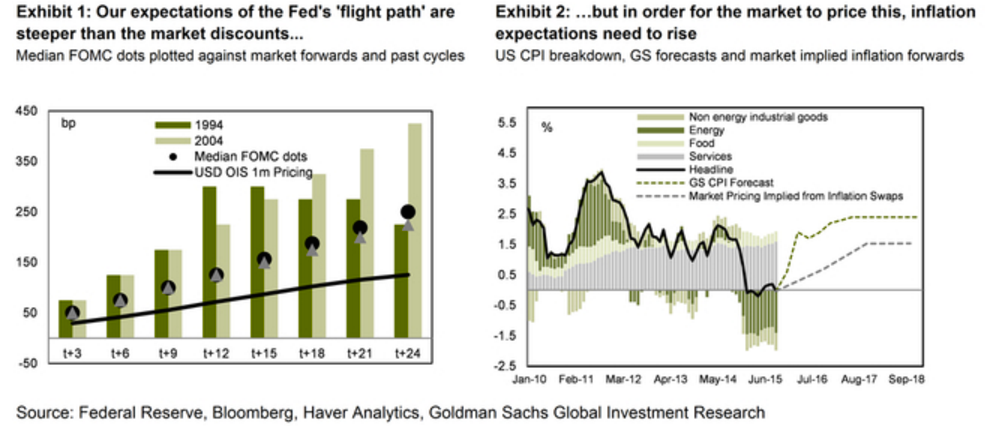

市场预测联邦基金利率将在2016年12月攀升85个基点左右,意味着明年将有两次加息。更有趣的是,市场预测2017年加息会放缓,增幅在50到75个基点,也就是说2017年12月利率低于1.5%。

根据我们美国经济团队创建的模型,我们预测2016年期间利率累计增加100个基点(联邦基金利率在年底会达到1.4%),2017年期间则继续加息100 个基点(利率年底可能达到2.4%)。我们的预测和市场预测的差距随着时间逐渐增大(如图1显示,2016年底相差40个基点,2017年底相差 80-90个基点,2018年底超过100个基点)。

下图(图1)中,高盛预测美联储加息步伐大于市场预期。

图1:高盛预测美联储加息步伐大于市场预期

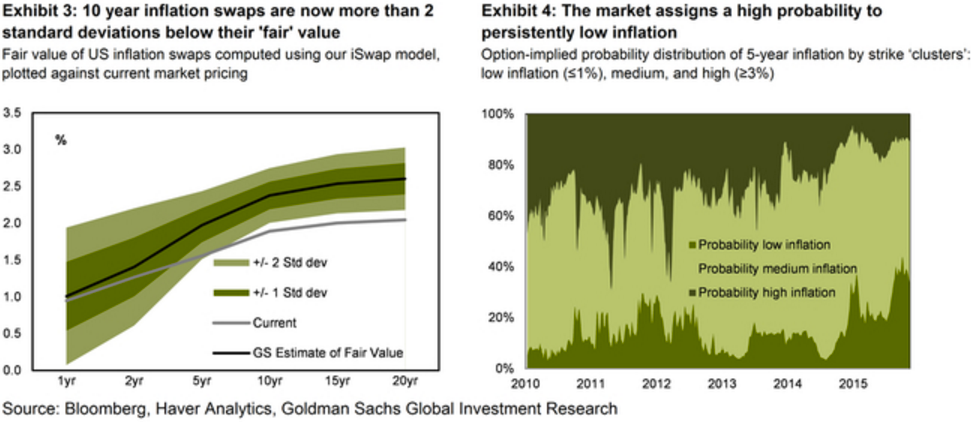

下图(图2)显示,为达到市场预期,通胀预期必须上行。

图2:为达到市场预期,通胀预期必须上行

我们为何认为加息大于预期?其中一个主要原因如图2显示,因为美国经济增速有可能超越1.75%的潜在增长率,由此引发加薪和核心通胀压力(尤其服务部门),而市场似乎并未把上述因素计入价格里。

核心消费物价指数(CPI)通胀率已经接近去年的2%。价格持续上扬,能源之外的服务部门为此贡献了210个基点。 美国掉期价格的年度通胀率在2016年年底约为1%,并将在2017年和2018年攀升至1.6%。

根据当前油价远期曲线,市场要么认为核心通胀率增速放缓,要么通胀前景风险降低。期货市场通胀可能更符合第二种情况:目前市场认为美国未来5年CPI通胀率低于1%的可能性是35%。

无论哪一种情况,市场预测未来三年政策利率接近于零。如果用市场预期的基础利率减去我们美国经济团队预测的CPI(比通胀高出60-80个基点),2017年底的实际政策利率将是复利率,降幅在80到100个基点。

鉴于目前美国经济现状以及我们的预测,我们很难相信两年后实际政策利率会是零,更不用提-1%了。

从上文我们可以看出,高盛预测通胀率像曲棍球路径那样陡然上升,使“很依赖数据”的美联储在2017年底累积加息200个基点,结束十年不加息的神话。

当然,对于通胀高于市场预期这点,高盛可能有理,因为只要利率继续徘徊在历史低谷,只要世界其他国家仍在用负利率和资产货币化展开凯恩斯主义试验,那么世界的超级富翁们还将继续购买1亿美元的公寓,去实践莫迪利安尼的“人的消费是为了一生的效用最大化”,去吹起历史空前的资产泡沫。但是,在美联储和其他决策者眼里,通胀可以被放置不理,反倒可以通过弄虚作假的数字去解释宽松政策的必要性。

所以,谁知道呢。尤其现在新的反应机制明确包括国内外的金融市场,意味着投资者不再清楚得听谁的:是因为经济良好而紧缩加息呢,还是因为一份不太乐观的评估而继续保持零利率呢?总之,没人知道,坏消息是不是真的坏消息,好消息是不是真的好消息。

只有一点能确定。那就是2017年初,高盛的报告就是美联储的新闻标题。反正,也一向如此嘛。

加拿大华人网 http://www.sinoca.com/