随着几个月来中国股市重挫、人民币汇率贬值、经济增速放缓等因素,各国政府、各大投资银行及各大国外财经媒体,均直指中国股市、汇市下跌,拖累全球股市,中国经济放缓,拖累全球经济。

日本野村综合研究所的首席经济学家辜朝明(RICHARD KOO)指出,近来全球金融市场与全球经济所出现的问题,可能不是上述这些短期因素所造成,而是美、日、英等国的QE政策,长期并未正确的将资金引导入实体经济所造成。

中国非主因,QE泡沫化

辜朝明表示,QE所释放出的大量流动性,并未被引导进实体经济之中,反而助长了金融资产的泡沫。而在去年美联储结束QE之际,这也意味着全球金融市场将迎来一场“再平衡”。

辜朝明表示,中国金融体系并不是这么的开放,不足以影响到全球金融市场,所以中国并非先前全球市场波动率变大的主因。

辜朝明认为,QE规模如此庞大,但民间企业贷款和M2供给量却没有提升,资金全流向了金融资产。

由于国债收益率长期被压低,资金只好进入高收益、高风险的资产,民间部门贷款成长力道不足,很明显的大部分资金并没有进入到实体经济之中。

红线:美国央行货币基数、蓝线:M2、绿线:民间借贷情况

辜朝明表示,美、日国等国在实施QE时股市飙涨、货币贬值,都与全球实体经济情况脱钩。

现在美国QE结束,就是在向市场宣告“调整的时候已到”,这是美联储要迈入货币政策常态化不可避免的现象,不过这一切还需要一个引线来助燃,而中国刚好就被抓来当了导火线。

辜朝明在报告中称:“目前市场出现的现象,只是QE陷阱的刚开始而已。”

早在2013年时,辜朝明就即提出美国恐将陷入“QE陷阱”之中。

辜朝明在今年3月份接受《CNBC》专访时又再次重申过,在QE的刺激之下,英、美、欧、日等国民间企业支出并无显着提升,因为实体经济的资产负债表仍在收缩,显然企业现在关注的是如何减少债务,而不是扩大投资,QE陷阱即产生。

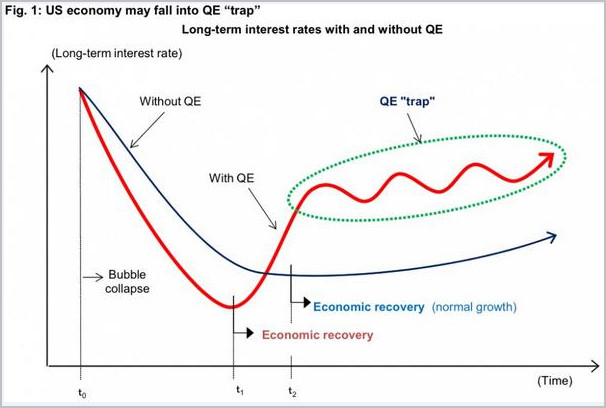

辜朝明的“QE陷阱”理论(如下图):

由图中可以看到,实施QE的国家(红线)与不实施QE的国家(蓝线)相比,QE国的长期利率(X轴)在初期时下降幅度极大,这代表着QE国的经济将提早复苏。

但是随着时间推移(Y轴),经济复苏情况加温,长期利率将会开始急剧走高,因为债券市场投资者害怕央行会抛售长期国债,来收紧市场浮滥的资金。

QE陷阱示意图

QE国(红线)、未QE国(蓝线)、X轴:长期利率、Y轴:时间图片来源:Nomura

而在长期利率上升的过程里,车市与房市等对利率非常敏感的产业,需求将开始放缓,进而导致经济增长放缓,逼使央行必须再次进行宽松的货币政策,然后经济将再次复苏。

随着市场无时不刻都在关注央行是否有可能退出QE,长期利率也随之起起伏伏,QE国经济就陷入了“QE陷阱”之中。

反观不实施QE的国家长期利率走势则较为平滑,也将比QE国较慢出现经济复苏。但这些国家并不需要担心央行必须从市场中收紧资金,因此当经济开始复苏,长期利率走势开始平稳后,市场紧张情绪即会消散,投资人信心也将开始增加。

而从图中可以看到,当经济开始出现好转时,未QE国将比QE国的利率还来的低,这也代表了未QE国经济复苏的速度将会后来居上。

加拿大华人网 http://www.sinoca.com/