新闻配图

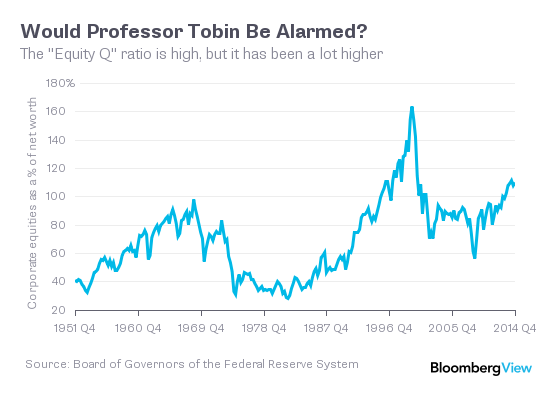

如果卖出所有一家公司的全部股份,并用所得资金把所有的工厂、机器和库存统统买下,你会发现还有一些现金剩下。简单地说,这就是看空股票背后的数学逻辑,说明股价高出了实际。这一概念体现在了2002年已逝诺贝尔经济学奖得主、耶鲁大学的詹姆斯·托宾提出的Q比率指数中。

Q比率计算股市估值

对于中美股市来说,眼下已经进入一个令人感到恐怖的发展阶段,估值工具的使用又开始流行起来。

彭博社的卢-旺(Lu Wang)和杰尼夫-卡普兰(Jennifer Kaplan)指出,目前美国企业的Q比率要比此前互联网泡沫时代以及1929年大萧条时期的峰值还要高。

Q比率常常被用来作为衡量公司业绩表现或公司成长性的重要指标,该值高于1代表股价高估。与此同时,《金融时报》的阿尔法威里在麦格理银行的一份有关中国市场的融资融券问题报告中指出,目前融资融券已经占到沪市和深市公众持股量总和的8.9%,由此可能已经创下中国股市历史上的最高纪录。

这些让我们做出不佳预测的东西是什么呢?肯定有一些东西。

首先是托宾的Q比率。詹姆斯-托宾于2002年去世,生前他是耶鲁大学的宏观经济研究员。詹姆斯-托宾对金融市场十分感兴趣,1958年他撰写过一篇文章,该文后来成为现代投资[1.93% 资金 研报]组合理论最核心的发展驱动力。詹姆斯-托宾在这篇文章中向投资者提供了一些投资手段的指导,包括资产分配、指数基金等等。1985年,詹姆斯-托宾推荐自己曾经的博士研究生大卫-斯文森(David Swensen)出任耶鲁大学的首席投资官,后者在这一职位上做出了非常出色的成绩。

Q比率 ——Q代表数学中的商或者份额(quotient),“Q比率”有点像“ATM机”,是经济学家版的市净率,是一个重要的市场指标。所不同的是,账面价值 (也就是净值)是一个会计指标,很大程度上来自购买资产的价格,Q比率中的分母(指市值)反映了替换这些资产所需要的成本。

SG Warburg旗下投资部门的前负责人、77岁的Andrew Smithers认为,使用Q比率的时机已经到来,因为这种方法可以揭示量化宽松政策造成的扭曲。

Smithers称,“在我看来,量化宽松是一项非常危险的政策,因为这种政策推高了资产价格,而且我们从历史中可以知道,高企的资产价格非常危险。”

Smithers强调,“可靠的指标非常强烈地表明了我们目前所看到的股市可能估值高了80%。”

作为概念上的问题,Q比率要比市净率更为清晰。但弄清楚公司的资产重置价值是困难的,在大多数情况下没有人使用Q比率来衡量个别股票的估值。从国家层面来看,美联储估算非金融公司资产重置成本时常会使用Q比率的多种变体,有时称为Equity Q。Equity Q反映了股票市场价值与其净资产(除去债务和其他责任的资产)的比值。

数据显示,20世纪90年代晚期美国股市Q比率表现相当疯狂。很明显当前美国股市的价值也高于历史标准。上个世纪60年代,是美国股市的蓬勃增长时期,不过,20世纪90年代之前美国的Q比率从未高于1。

其次,20世纪60年代以来美国企业已经发生了明显的变化。曾经美国企业的资产主要以土地、工厂以及生产设备等有形资产形式存在,而到后来企业资产的主要形式转变为专利权和品牌这样的无形资产。2013年,美国经济分析局开始在国内生产总值的计算过程中纳入对于知识产权资产的的预测,与此同时美联储也将知识产权资产加入到对企业资产的计算当中。然而,目前对于企业在研发方面投入的计算方式却依然陈旧,有观点认为这种陈旧的方式无法全面反映企业的无形投入。

另一方面,据美联储公布的数据显示,2014年第四季度内全美企业资产总额为11.2万亿美元,其中知识产权资产总额就高达2万亿美元。当下资产规模最大的是房地产企业,而有分析人士指出,美国房地产市场的泡沫可能会帮助掩盖证券市场所产生的泡沫。虽然我们很难准确知晓长期运行的历史上的Q比率的比较,但现在可以确定的一点是,美股股价当前并不便宜。不便宜并不意味着会崩溃,这是两个概念。

我们再来看看中国。在过去一年时间里,尽管中国经济已经显现出减速发展的迹象,但中国经济上证综指增幅已经超过100%。中国采取措施打击国内房地产市场的投机倒把行为,受此影响投资者将股市做为新的资金流向。以下是阿尔法威里在麦格理银行的报告中写下的内容:

其他的泡沫市场可能会出现更高的杠杆水平(比如,美国长达10年之久的股指上涨在1929年结束,以及中国台湾和日本在上世纪80年代出现的泡沫),但是,我们发现很难相信,杠杆向上的速度会像当前中国发生的那么快。

相对中国整体经济规模而言,中国股市规模仍较小。尽管我并不知道有哪些容易的方式来总结中国的Q比率,但中国上证指数[0.70%]涵盖公司的市净率为2.5,低于标普500指数涵盖公司的2.9。在中国上述问题涉及的范围要宽广得多,中国能否在不发生阶段性危机(美国等主要经济体都曾在股市上涨的情况下出现过类似危机)的情况下管理好股市以及正在放缓的中国经济增长引擎?

加拿大华人网 http://www.sinonet.org/