中国放松货币政策对实体经济的支撑作用似乎正在打折扣。

央行在过去的六个月里实施了三次降息和两次降准,以缓解经济增速放缓(包括企业贷款成本的高昂)和潜在通缩造成的担忧。但显然,所获得的成效并不能匹配央行付出的“努力”。

例如政治局在4月30日召开的一次会议上就指出, 自4月19日降低存款准备金之后,尽管货币市场短期利率有所下降,但增加的流动性在很大程度上并未进入实体经济。高层的判断和市场表现基本一致:一方面银行实际贷款利率持续维持在高水平;另一方面中小企业获得新增贷款的难度并未实质性降低。

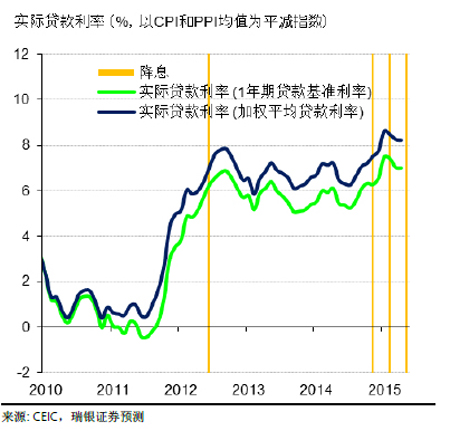

根据央行上周末的数据,第一季度的一般贷款加权平均利率为6.78%,较前一季度仅下降0.15个百分点,降幅甚至小于同时期通胀率下降的 0.33个百分点。分析人士认为,这就意味着经过物价调整后的实际利率是上升的,这应该表明银行业对扩大贷款仍然保持着谨慎的态度——尤其是对小型和私人客户。见下图:

在5月11日降息的同时,银行获准存款利率的上限可以从3.25%上升为3.375%。尽管目前多数银行并没有出于揽储考虑而将存款利率一浮到顶,但这也可能限制贷款成本下降的速度——为了保持利润,除非是强制性的,否则银行将会抵制下调贷款利率。

银行的担忧在于,经济增速放缓的背景下,向中小企业伸出援手可能会形成更多的不良贷款。一位大行信贷部副总经理说,实体经济太差,除了国家战略、政府平台等项目,银行的贷款很难投放。现在好项目太少,国企或上市企业压价太厉害,中小企业风险太高,信贷投放只能流向收益高的地方——股市。

据山东广饶农村商业银行的一位李姓贷款专员讲,该地区的大银行几乎已经停止向工厂老板和其他私营企业发放新贷款,大银行不愿放贷的态度也使得小银行变得更为谨慎。他表示,银行担心信贷风险增加,而近来他大部分时间都是在向客户催收贷款。

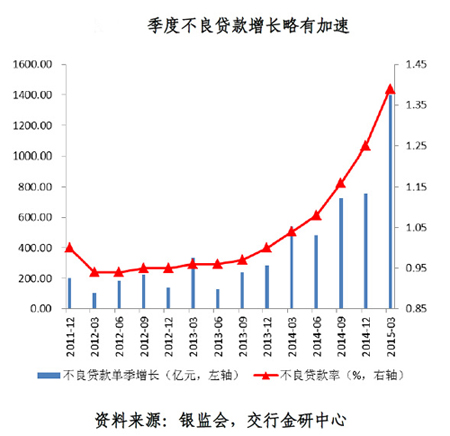

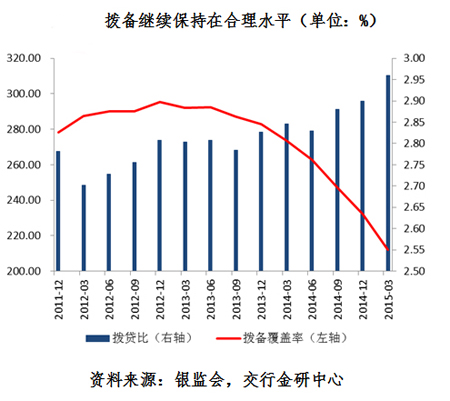

官方数据显示,2015年一季度,银行业金融机构不良贷款率为1.39 %。一季度商业银行贷款拨备率升至2.96%的水平,较年初上升6个基点(总体而言,这项指标越小,说明银行资产质量越好)。见下图:

交通银行金融研究中心12日发布的一份报告认为,商业银行资产质量下行幅度扩大。今年企业资产质量仍将成为商业银行不良贷款增长的关键因素,其中“两高一剩”和小微企业较为集中的制造业和商贸服务业是不良贷款增长的重点领域。

但报告也称,商业银行贷款的主体部分质量保持稳定,比如房地产贷款、地方政府平台贷款和个人贷款未来资产质量仍有望保持良好。虽然商业银行资产质量有继续下行的压力,但仍处于可控范围内。“目前商业银行的拨备处于较为稳健的水平,足以覆盖贷款组合的潜在损失。”该机构认为。见下图:

不过,银行对于中小企业的“吝啬”,在火热的股市面前荡然无存。安邦研究团队指出,资金面宽松不仅没有直接流入实体经济,反而刺激了各路资金投入股市,尤其是部分资金以高杠杆方式投入股市。实际上就银行而言,有统计显示,通过结构化理财配资、高净值客户及机构配资、伞形信托配资、股权质押融资等渠道,银行自有资金及理财资金入市规模超过3万亿元。

顽疾之下,信贷应该如何引向真正需要流动性的经济部门?摩根大通中国经济学家朱海斌称,展望未来,定向政策工具可能会扮演更重要的角色。去年央行的措施就包括,对满足小企业及农业贷款需求的银行实施更低的存款准备金率以及提供利率更低的贷款等。

央行官员也表示,为了更好地引导贷款流向,央行可以扩大相关货币工具的使用——例如 “抵押补充贷款”(简称PSL),允许中国央行向某些银行提供低成本的贷款,前提是这些银行向央行选中的企业放贷。

目前已有数据支撑这一表态。央行第一季度就向国开行发放1320亿元人民币(合210亿美元)的“抵押补充贷款”,这些贷款被指定用于基础设施建设和棚户区改造。

加拿大华人网 http://www.sinonet.org/